継続的成長のために欠かせない海外展開(ニトリ)

“製造物流小売業のメカニズム”と題してニトリを取り上げたのは2017年の1月であった。ニトリは開発・調達・製造・物流・小売りというバリューチェーンのすべての機能を自社で統合管理することにより、同業他社の3~4%程度に対して圧倒的に高い17.4%というROICを実現している(2016年2月期)。ケースでは統合管理により機能間の壁を取り払うことで、情報の質とスピードを改善し収益を高めること、その収益の合理的再配分を可能にすることにより継続的成長を実現すること、を指摘した。あわせて、ニトリは多店舗展開による大量販売により、本来アウトソーシングで実現されるはずの規模の経済性や習熟効果といったベネフィットについても享受していることも指摘した。

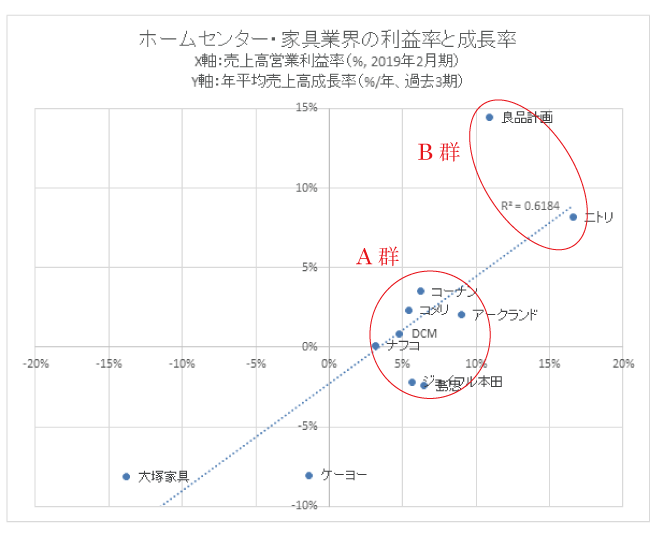

その後、4,580億円(2016年2月期)だった売上高は順調に伸び、2019年2月期には6,081億円となっている。ホームセンター・家具の業界の他社はどのような3年間だったのか、2019年2月期の売上高営業利益率と過去3期の年平均売上高成長率をプロットしたのが下図である。売上高営業利益率が高いほど、年平均売上高成長率も高いという高い相関(R2 = 0.61)が見て取れる。収益があがらないことには成長に投資できない、というのは当たり前のことだが、図中のA群とB群を対比するとその背景が想定される。すなわち、成長の見込めない国内市場のみで展開するA群は価格競争に陥り、収益も上がらず、成長も望めない。海外展開を進めるB群は各国市場で独自の価値を提供することで収益を上げ、成長を続けられるのだろう。

しかし、A群同士で比較すると、海外比率の高い良品計画(2019年2月現在、975店舗のうち53%が海外)に比べて、ニトリの海外進出は遅れている(同、647店舗のうち11%のみが海外)。ニトリが国内市場89%で、A群各社とは別次元の収益を上げているのはまさに統合管理のなせる業なのであるが、海外比率を高めないことには今後の成長に限界があることもまた事実だ。今後の海外展開の進展を見守りたい。

図:ホームセンター・家具業界の利益率と成長率